Когда биткоин "летит": секреты биржевых инструментов, которые всегда под рукой

С ноября 2021 года курс биткоина потерял более 45%, а в январе первая криптовалюта опустилась до 6-месячного минимума. Что делают трейдеры в условиях, когда крипторынок штормит? Используют удобные авторские ордера криптобирж, а также инструменты тейк-лосс и тейк-профит.

OBOZREVATEL разобрался, что такое биржевой стакан и как ордера на покупку или продажу криптовалюты применимы в тех или иных ситуациях на рынке.

Conditional ордер

Исторически сложилось, что ценообразование биткоина, как первого и крупнейшего криптоактива, влияет на ценообразование всех остальных монет. Поэтому в моменты резкого спада курса, чтобы защитить себя от потерь, было бы удобно привязывать торговлю именно к BTC.

Это легло в основу сonditional-ордеров, которые разработала криптобиржа WhiteBIT. Их особенность заключается в том, что покупка или продажа актива происходит в тот момент, когда достигается условие по другой торговой паре. А именно в той паре, что, по мнению непосредственно трейдера, напрямую коррелирует с тем активом, который он планирует продать или купить.

Такие заявки позволяют не только грамотно управлять рисками, но и сэкономить время. Авторские ордера бывают двух видов.

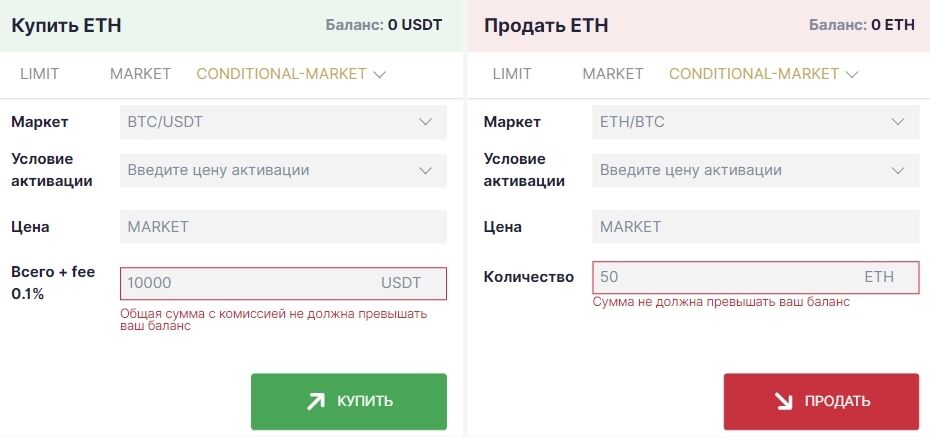

Рыночные (сonditional market)

Например, трейдер хочет купить ETH за USDT. По его мнению, Ethereum имеет высокую корреляцию с биткоином. Потому при оформлении ордера он указывает количество Tether, которое готов потратить на "эфир", а также выбирает пару-поводырь – BTC/USDT.

В результате, когда курс биткоина достигнет определенного выгодного для трейдера уровня (к примеру, 35 тыс. USDT за единицу), его заявка на покупку "эфира" исполняется. Важно, что ордер будет выполнен по рыночной цене, потому что минует биржевой стакан.

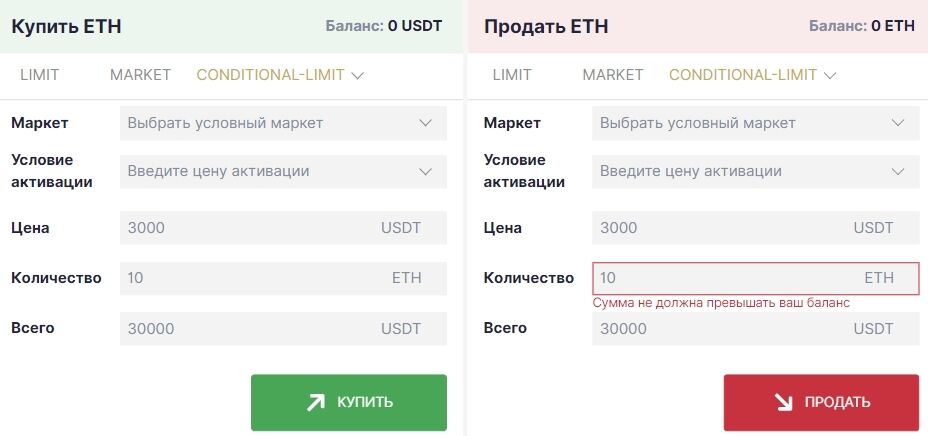

Лимитные (сonditional limit)

Ключевое отличие сonditional limitот сonditional market – в наличии второго условия. Здесь трейдер указывает и положение основного актива для корреляции на рынке (цена меньшая или большая заданной), и курс, по которому осуществится его операция в основной паре. Например, заявка активируется не только при достижении биткоином курса 35 тыс. USDT за единицу, но и когда ETH будет стоить 3000 USDT.

Тейк-профит и стоп-лосс

Также, чтобы обезопасить себя от форс-мажоров, технических неполадок, неверной оценки ситуации на рынке, или в случае нехватки времени опытные трейдеры используют отложенные ордера. Они бывают двух видов.

Ордер стоп-лосс (stop loss) позволяет минимизировать риски при невыгодном движении курса выбранного актива. Его особенность – в том, что он выставляется в дополнение к уже открытой позиции и срабатывает даже без участия трейдера.

Например, при покупке 1 Bitcoin, который, по данным криптобиржи WhiteBIT, торгуется чуть выше $37 тысяч состоянием на 31 января, трейдер определяет максимально допустимые для себя потери. Скажем, на уровне 5%. В таком случае, при достижении биткоином курса $35 318, 1 BTC будет автоматически выставлен на биржу по рыночной цене.

Тейк-профит (take profit) действует противоположным образом – фиксирует целевую выгоду, которой готов ограничиться трейдер в условиях высокой волатильности крипторынка. Он также выставляется в дополнение к уже открытой позиции и срабатывает даже когда трейдер находится вне рынка.

Например, при покупке 1 Bitcoin трейдер, чтобы не рисковать, готов ограничиться максимальной прибылью в 10%. Заявка будет активирована при достижении биткоином $40 894.

Самая популярная четверка

Однако крипторынок падает не всегда. Помимо вышеупомянутых ордеров, трейдеры ежедневно пользуются еще четырьмя:

лимитный (limit order) – позволяет продать или купить актив по заданной цене. Заявка исполняется при появлении предложения, которое удовлетворяет ее условие;

стоп-лимит (stop-limit order) – условием размещения заявки в биржевом стакане является движение стоимости актива в необходимом направлении. Ордер активируется при достижении активом определенного уровня (стоп-цена) и попадает в биржевой стакан по лимит-цене;

рыночный (market order) – такой ордер исполняется моментально. Поскольку условием его исполнения является покупка или продажа по текущей актуальной стоимости (по последней цене предложения на покупку или продажу), он фактически минует биржевой стакан;

стоп-маркет (stop-market order) – покупка или продажа по рыночной цене. Но ордер проходит через биржевой стакан – здесь можно задать цену активации заявки.

Ордербук на случай шторма?

Биржевой стакан (он же ордербук, книга заявок или глубина рынка) – неотъемлемый инструмент каждой криптовалютной биржи. Он представляет собой перечень актуальных заявок трейдеров на продажу ("биды", от bid, то есть "предложение") и покупку ("аски", от ask, то есть "спрос") виртуальных активов.

Фактически биржевой стакан дает графическое отражение решений трейдеров об операциях. Но анализируя его, можно увидеть еще мало другой информации:

насколько ликвиден актив (чем больше и чаще появляются новые заявки – тем выше его востребованность);

в данный момент времени выше спрос или предложение;

действуют ли на рынке крупные игроки и есть ли признаки манипуляций (стенки);

справедливый ли спред на бирже;

вероятное движение цены актива в разрезе действий крупных игроков и уровней поддержки / сопротивления;

точку входа или выхода из позиции и т. д.

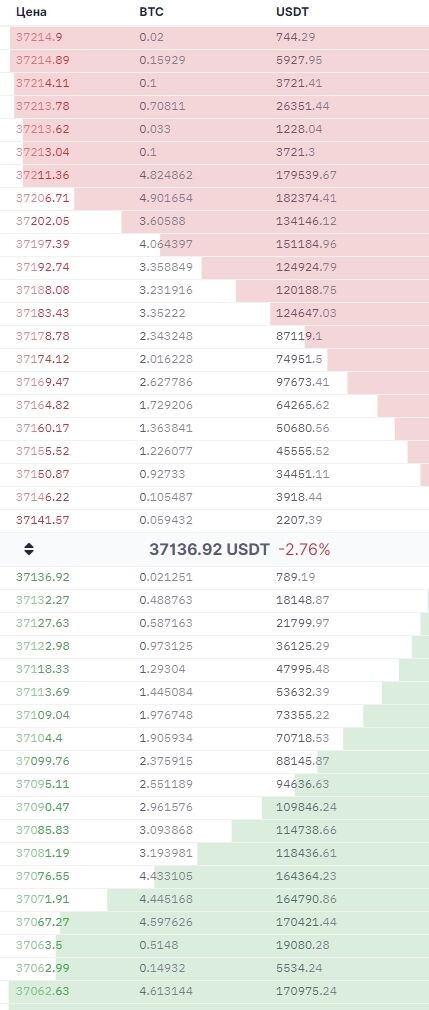

Обычно биржи отображают биржевой стакан в виде графиков, диаграмм или таблиц. Например, на WhiteBIT он выглядит так:

Это ордербук торговой пары BTC/USDT, где продавцы отражаются в красной зоне, а покупатели – в зеленой. Заявки, или офферы, располагаются в порядке от лучшей к худшей от центра к краям (ставка лучшего аска – самая низкая, а бида – самая высокая).

Есть связь рыночных ордеров с волатильностью — так как они исполняют ближайшую лимитную заявку, они поддерживают спрос и предложение. Забирая "последнюю актуальную цену" из стакана, тейкер (тот, кто пользуется рыночными ордерами) создает основу для формирования новых цен и повышения спроса.

Неисполненные крупные ордера на продажу или покупку могут означать, что цена актива не пойдет выше (уровень сопротивления росту цены) или ниже (уровень поддержки цены) той, что есть на данный момент. Следовательно, уровни поддержки можно смотреть в бидах, сопротивления — в асках.

Качественный анализ глубины рынка позволяет трейдерам сделать краткосрочный прогноз ситуации на рынке. Нынешние котировки и уже заключенные транзакции дают возможность оценить действия других участников рынка, выделить из них основных, определить спред (разницу между покупкой и продажей, или "маржу") и принятия соответствующего решения.

Советы новичкам

Чтобы избежать потерь, начинающим трейдерам следует "набивать шишки" в тестовом, или demo-режиме, которые предлагают различные торговые платформы. Какие варианты предлагают существующие площадки, читайте в материале "Безопасная торговля криптовалютой: как научиться зарабатывать на биткоине без денег".

Поупражнявшись с бесплатными токенами и ознакомившись с имеющимися инструментами и ордерами, можно переходить к спотовой торговле. Не стоит идти ва-банк и вкладывать все свои инвестиции в один актив. Начальные ставки лучше делать на уровне 5-10% от общего портфеля.

Для формирования собственной стратегии не будет лишним следить за волатильностью актива. Высокий показатель показывает высокую ликвидность рынка, то есть востребованность криптовалюты. Соответственно, в таких условиях лучше придерживаться внутридневной стратегии, то есть отслеживать котировки в течение дня.

Ранее OBOZREVATEL сообщал о причинах стагнации рынка криптовалют. Также в материале по ссылке вы можете узнать, что такое криптозима и почему не все трейдеры видят в ней угрозу.