Коли біткоїн "летить": секрети біржових інструментів, які завжди під рукою

З листопада 2021 року курс біткоїну втратив понад 45%, а в січні перша криптовалюта опустилася до 6-місячного мінімуму. Що роблять трейдери за умов, коли крипторинок штормить? Використовують зручні авторські ордери криптобірж, а також інструменти тейк-лосс та тейк-профіт.

OBOZREVATEL розібрався, що таке біржовий стакан і як ордери на купівлю або продаж криптовалюти застосовуються за тих чи інших ситуацій на ринку.

Conditional ордер

Історично склалося, що ціноутворення біткоїну, як першого і найбільшого криптоактиву, впливає на ціноутворення решти монет. Тому в моменти різкого спаду курсу, щоб захистити себе від втрат, було б зручно прив'язувати торгівлю саме до BTC.

Це лягло в основу сonditional-ордерів, які розробила криптобіржа WhiteBIT. Їх особливість полягає в тому, що купівля або продаж активу відбувається в той момент, коли досягається умова іншою торговою парою. А саме у тій парі, що, на думку безпосередньо трейдера, прямо корелює із тим активом, який він планує продати чи купити.

Такі заявки дозволяють не тільки грамотно управляти ризиками, а й заощадити час. Авторські ордери бувають двох видів.

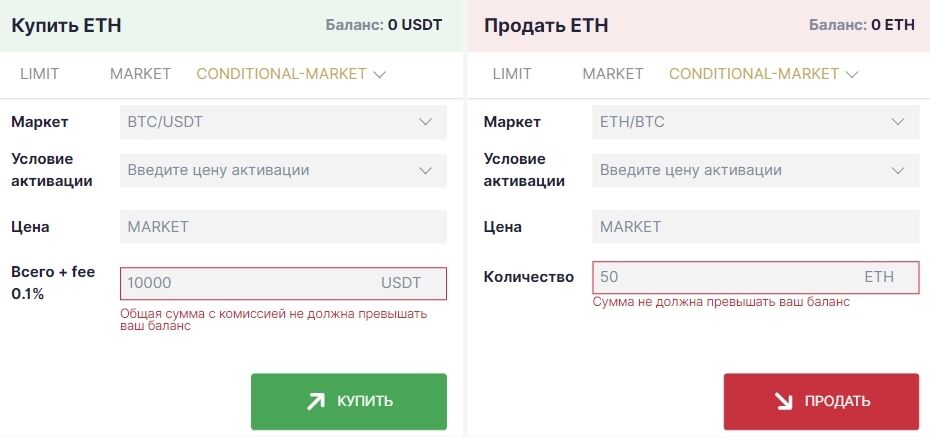

Ринкові (сonditional market)

Наприклад, трейдер хоче купити ETH за USDT. На його думку, Ethereum має високу кореляцію з біткоіном. Тому при оформленні ордеру він вказує кількість Tether, яку готовий витратити на "ефір", а також пару-поводир – BTC/USDT.

В результаті, коли курс біткоїну досягне певного вигідного для трейдера рівню (наприклад, 35 тис. USDT за одиницю), його заявка на покупку "ефіру" виконується. Важливо, що ордер буде виконаний за ринковою ціною, тому що минає біржовий стакан.

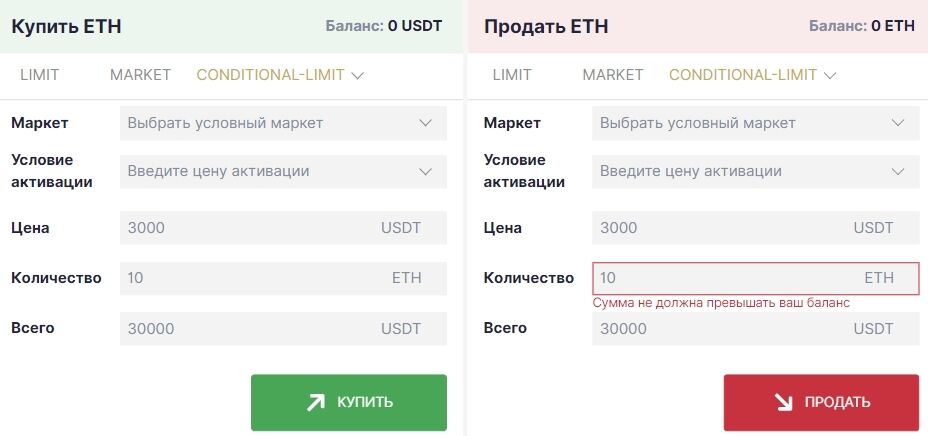

Лімітні (сonditional limit)

Ключова відмінність сonditional limitвід сonditional market – у наявності другої умови. Тут трейдер вказує і положення основного активу для кореляції на ринку (ціна менша або більша від заданої), і курс, за яким здійсниться його операція в основній парі. Наприклад, заявка активується не тільки при досягненні біткоїном курсу 35 тис. USDT за одиницю, але і коли ETH коштуватиме 3000 USDT.

Тейк-профіт та стоп-лосс

Також, щоб убезпечити себе від форс-мажорів, технічних неполадок, неправильної оцінки ситуації на ринку, або у разі нестачі часу досвідчені трейдери використовують відкладені ордери. Вони бувають двох видів.

Ордер стоп-лосс дозволяє мінімізувати ризики при невигідному русі курсу обраного активу. Його особливість – у тому, що він виставляється на додаток до вже відкритої позиції та спрацьовує навіть без участі трейдера.

Наприклад, при купівлі 1 Bitcoin, який, за даними криптобіржі WhiteBIT, станом на 31 січня торгується трохи вище за $37 тисяч, трейдер визначає максимально допустимі для себе втрати. Скажімо, лише на рівні 5%. У такому випадку, при досягненні біткоїном курсу $35 318, 1 BTC буде автоматично виставлений на біржу за ринковою ціною.

Тейк-профіт (take profit) діє протилежним чином – фіксує цільову вигоду, якою готовий обмежитися трейдер в умовах високої волатильності крипторинку. Він також виставляється на додаток до вже відкритої позиції та спрацьовує навіть коли трейдер знаходиться поза ринком.

Наприклад, при покупці 1 Bitcoin трейдер, щоб не ризикувати, готовий обмежитися максимальним прибутком у 10%. Заявка буде активована при досягненні біткоїном $40 894.

Найпопулярніша четвірка

Проте крипторинок падає не завжди. Крім вищезгаданих ордерів, трейдери щодня користуються ще чотирма:

лімітний (limit order) – дає змогу продати або купити актив за заданою ціною. Заявка виконується з появою пропозиції, яка задовольняє її умову;

стоп-ліміт (stop-limit order) – умовою розміщення заявки на біржовому стакані є рух вартості активу у необхідному напрямку. Ордер активується при досягненні активом певного рівня (стоп-ціна) та потрапляє до біржового стакану за ліміт-ціною;

ринковий (market order) – такий ордер виконується миттєво. Оскільки умовою його виконання є купівля або продаж за актуальною поточною вартістю (за останньою ціною пропозиції на купівлю або продаж), він фактично минає біржовий стакан;

стоп-маркет (stop-market order) – купівля чи продаж за ринковою ціною. Але ордер проходить через біржовий стакан – тут можна задати ціну активації заявки.

Ордербук на випадок шторму?

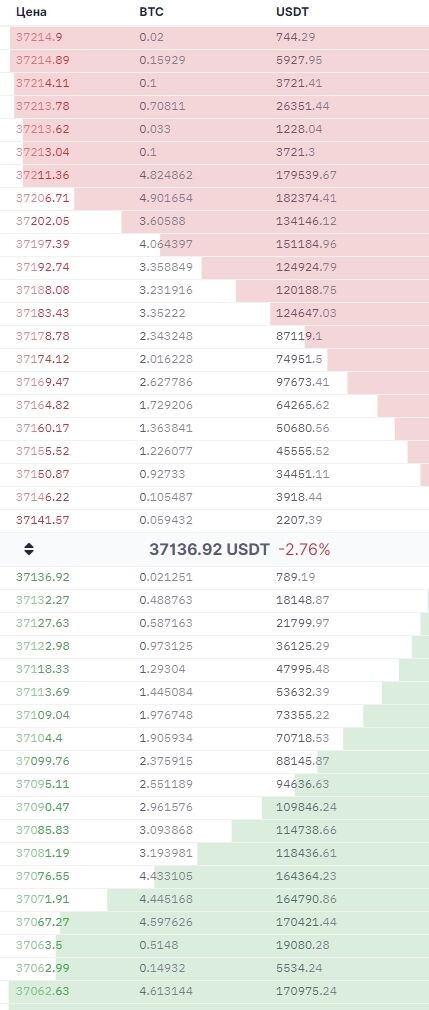

Біржовий стакан (він же ордербук, книга заявок або глибина ринку) – невід'ємний інструмент кожної криптовалютної біржі. Він є переліком актуальних заявок трейдерів на продаж ("біди", від bid, тобто "пропозиція") та купівлю ("аски", від ask, тобто "попит") віртуальних активів.

Фактично біржовий стакан дає графічне відображення рішень трейдерів про операції. Але аналізуючи його, можна побачити ще чимало іншої інформації:

наскільки ліквідний актив (що більше і частіше з'являються нові заявки – тим вища його затребуваність на моменті "зараз");

наразі вищий попит чи пропозиція;

чи є на ринку великі гравці і чи є ознаки маніпуляцій (стінки);

чи справедливий спред на біржі;

ймовірний рух ціни активу в розрізі дій великих гравців та рівнів підтримки/опіру;

точку входу чи виходу з позиції тощо.

Зазвичай біржі відображають біржовий стакан як графік, діаграму чи таблицю. Наприклад, на WhiteBIT він виглядає так:

Це ордербук торгової пари BTC/USDT, де продавці відображаються у червоній зоні, а покупці – у зеленій. Заявки, або оффери, розташовуються в порядку від найкращої до найгіршої від центру до країв (ставка кращого аску – найнижча, а біду – найвища).

Є зв'язок ринкових ордерів з волатильністю – оскільки вони виконують найближчу лімітну заявку, вони підтримують попит та пропозицію. Забираючи останню актуальну ціну зі стакану, тейкер (той, хто користується ринковими ордерами) створює основу для формування нових цін і підвищення попиту.

Невиконані великі ордери на продаж чи купівлю можуть означати, що ціна активу не піде вище (рівень опору зростання ціни) або нижче (рівень підтримки ціни) тієї, що є зараз. Отже, рівні підтримки можна дивитися в бідах, опору – в асках.

Якісний аналіз глибини ринку дозволяє трейдерам зробити короткостроковий прогноз ситуації на ринку. Нинішні котирування та вже укладені транзакції дають можливість оцінити дії інших учасників ринку, виділити з них основних, визначити спред (різницю між купівлею та продажем, або "маржу") та ухвалення відповідного рішення.

Поради новачкам

Щоб уникнути втрат, трейдерам-початківцям слід "набивати лоба" в тестовому, або demo-режимі, які пропонують різні торгові платформи. Які варіанти пропонують існуючі майданчики, читайте у матеріалі "Безпечна торгівля криптовалютою: як навчитися заробляти на біткоїні без грошей".

Після вправ з безкоштовними токенами та ознайомлення з інструментами та ордерами можна переходити до спотової торгівлі. Не варто йти ва-банк та вкладати всі свої інвестиції в один актив. Початкові ставки краще робити лише на рівні 5-10% від загального портфелю.

Для формування власної стратегії не буде зайвим стежити за волатильністю активу. Високий показник показує високу ліквідність ринку, тобто затребуваність криптовалюти. Відповідно, в таких умовах краще дотримуватись внутрішньоденної стратегії, тобто відслідковувати котирування протягом дня.

Раніше OBOZREVATEL повідомляв про причини стагнації ринку криптовалют. Також із матеріалу за посиланням ви можете дізнатися, що таке криптозима і чому не всі трейдери вбачають у ній загрозу.