Медвежий рынок: как защитить свою криптовалюту во время масштабных падений

Показатель индекса Crypto Fear & Greed по состоянию на на 14 июня демонстрирует экстремальный уровень страха. Рынок криптовалют обрушился, и панические настроения нарастают, но сохранить свои активы можно благодаря услугам стейкинга и криптолендинга, которые предоставляют различные платформы.

Уже в течение месяцев на фоне масштабных геополитических процессов, новых решений Комиссии по ценным бумагам и биржам США (SEC) и усиления монетарной политики США наблюдаются высокая волатильность и падение стоимости ряда активов.

OBOZREVATEL пообщался с главой крупнейшей криптовалютной биржи Европы WhiteBIT Владимиром Носовым, чтобы разобраться в наименее рискованных путях для инвестирования в беспокойные времена, а именно стейкинге и криптолендинге. Также мы узнали, какие активы стоит выбирать для того или иного способа страхования рисков при обвале рынка.

Что такое стейкинг и на каких условиях он работает?

Криптолендинг и стейкинг криптовалют часто путают. Хотя и то, и то – вклады под проценты, между ними есть большая разница.

Стейкинг криптовалют – это передача собственных активов проекта, использующего модель proof-of-stake для обработки транзакций. Таким образом, токены передаются в сеть блокчейн для поддержания и подтверждения этих транзакций. На сегодняшний день считается, что именно такая модель подтверждения платежей является наиболее энергоэффективной. С помощью стейкинга в блокчейн добавляются новые транзакции.

Стейкер отдает свои активы, закладываемые в протокол криптопроекта. Чем больше количество заложенных активов, тем выше вероятность того, что инвестор может стать валидатором – то есть, будет иметь право на подтверждение транзакций.

При добавлении блока в сеть блокчейн проекта эмитируются новые монеты, распределяемые между валидаторами. Таким образом получается прибыль от стейкинга. В качестве награды можно получать либо ту самую криптовалюту, которая закладывалась стейкером, либо другой тип криптовалюты, указываемый проектом заранее. В настоящее время услугу стейкинга предлагают децентрализованные криптовалютные биржи или проекты.

По самым распространенным условиям стейкинга, делая ставку, активы остаются во владении вкладчика. Таким образом, забрать свои активы можно в любое время и без потери накопленных процентов. Впрочем, сам процесс вывода собственных средств из стейкинг-плана может занять некоторое время. Как правило, речь идет о сутках.

Размер вознаграждения от стейкинга зависит от трех факторов: условий платформы, выбранного актива и количества людей, участвующих в стейкинге.

Так, большинство топовых активов для стейкинга, например Ethereum или Polkadot, предлагают от 5% до 20%. Впрочем, более мелкие активы, имеющие меньшую капитализацию или недавно вышедшие на рынок, могут давать даже 100%, отмечает член исследовательской группы финансовой медиасети tastytrade Эдди Райчевич.

К тому же, некоторые платформы для стейкинга, будь то биржа или непосредственно проект, взимают часть сбережений за стейкинг, другие – отказываются от этого условия. Некоторые платформы выбирают фиксированный тип ставки, другие – регулируют ставку ежедневно на базе вознаграждения за ставку, оставшуюся в том или ином пуле, подчеркивает Клаудиу Минеа, гендиректор и соучредитель SeedOn в разговоре с Bankrate.

В конечном итоге доходность зависит и от количества участников и общего пула для вознаграждений, поскольку количество участников может увеличиваться или уменьшаться, соответственно, меняется количество капитала. То есть чем большее количество участников в стейкинг-пуле, тем ниже вознаграждение, и наоборот.

Криптолендинг: платформы и выгода

Криптолендинг – – это аналог депозита средств под проценты в банке. Услуги по криптолендингу сегодня предоставляют крупнейшие централизованные криптобиржи мира, включая WhiteBIT, а также специальные криптолендинговые платформы, такие как Ledn.

Платформа, по сути занимающая ваши активы, преследует цель направить эти средства для дальнейших займов. Речь идет про обеспечение объемов для торговли с кредитным плечом на криптобиржах и кредиты для других заемщиков на криптолендинговых платформах.

На бирже криптовалют можно только отдать активы на удержание платформе, на криптолендинговой платформе – как взять взаймы, так и оставить на депозите. Впрочем, между ними есть и другие ключевые отличия:

Процентные ставки. Сегодня самой высокой годовой ставкой на CEX-бирже WhiteBIT на биткоин является 28%. Криптолендинговые платформы предлагают максимум 15-17% годовых;

Риски платформы. Если мы говорим о депозите на бирже криптовалют, то понимаем, что большинство активов (от 95% до 98%) они хранят на холодных кошельках. Относительно криптолендинговых платформ есть вопросы безопасности сохранности средств;

Лимит на депозит. Чаще криптовалютные биржи устанавливают минимальный порог для депозита. Да, если мы говорим о депозите USDT на WhiteBIT, тогда речь идет о минимальном вкладе 50 USDT. Криптолендинг-платформы, как CoinRabbit, берут под проценты от 100 USDT;

Продолжительность. Она может быть фиксированной – то есть без возможности снять свой депозит до конца плана без потери накопленных средств, и не фиксированной – преждевременное расторжение договора на депозит возможно без потери процентов. Впрочем, на такие планы предлагаются наименьшие процентные ставки. На CEX-биржах шире разброс сроков на депозит: можно оставить актив на 10, 20, 30 дней, три месяца, полгода и год. Криптолендинговые платформы предлагают сроки от 3 до 12 месяцев.

Какие активы лучше использовать для криптолендинга

Волатильность должна стать ключевым признаком при выборе актива для вложений, отмечает Владимир Носов. Колебания стоимости дает понимание, насколько стабильна монета, а значит, будет ли выгодно сейчас торговать ею, или сделать пассивное вложение, о котором идет речь в статье.

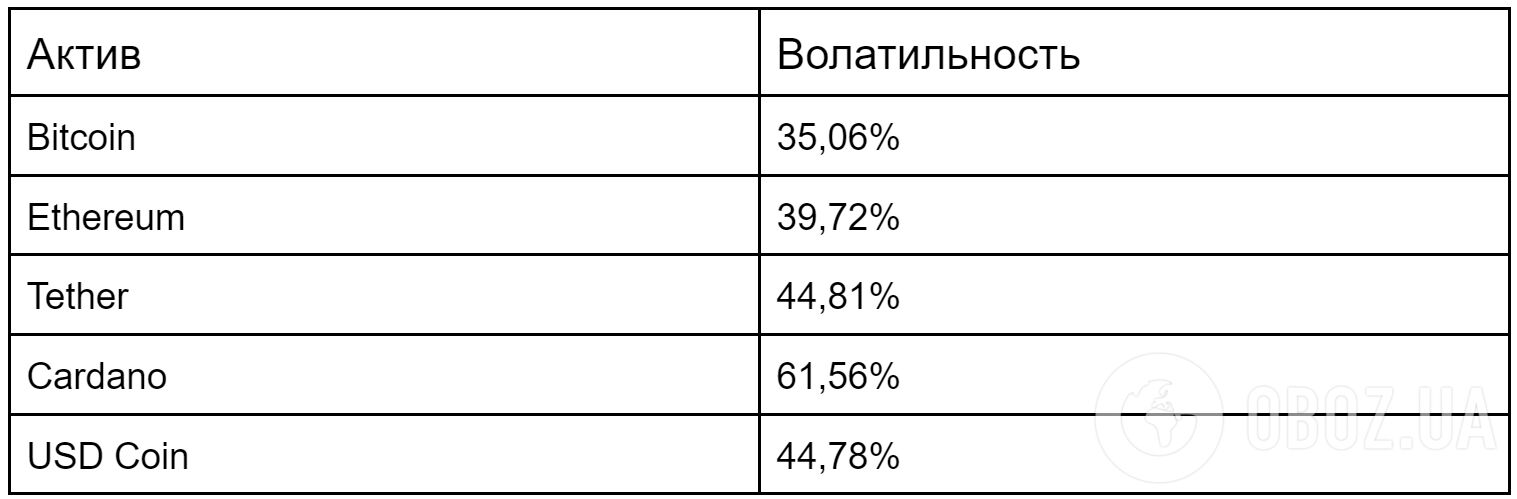

На этапе принятия решения, отмечает CEO WhiteBIT, следует иметь статистику волатильности за последние несколько месяцев. Мы можем проследить следующую статистику: по состоянию на 5 мая, согласно данным аналитического портала IntoTheBlock, волатильность крупнейших по капитализации активов Bitcoin, Ethereum, Tether, Cardano и Dogecoin выглядела следующим образом (речь идет о 30-дневном показателе):

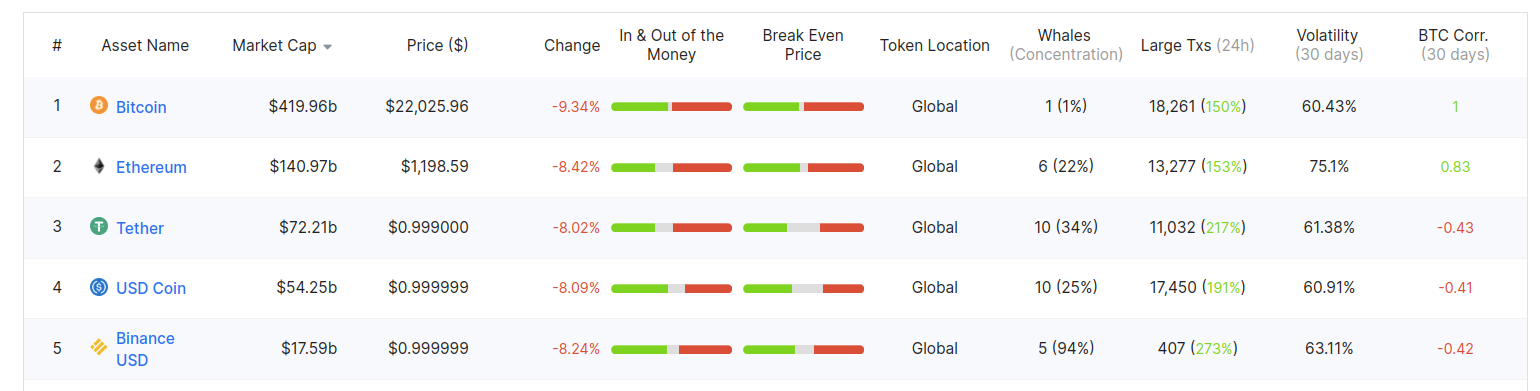

В настоящее время волатильность биткоина составляет 60,4%, Ethereum – 75,1%, Tether – 61,3%, USD Coin – 60,9%. Cardano выпала из списка крупнейших по капитализации в целом, а на ее место пришел Binance USD, средняя высота ценовых колебаний которого составляет 63,1%.

Впрочем, несмотря на волатильность цен, виртуальная валюта останется актуальной и будет распространяться, считает основатель Edelman Financial Engines Рик Эделман. Эксперт отмечает, что вложение 1% инвестиционного портфеля, например, в биткоин, не представит угрозу финансам. С другой стороны, если посмотреть на стоимость биткоина по состоянию на декабрь 2020 года, 1 монета стоила около $20 тыс. Показательно, своего нового ценового пика актив достиг в ноябре прошлого года ($68,7 тыс.), и снова "откатился" к показателю полуторагодовалой давности — минимум за последние сутки составлял $20,9 тыс.

По мнению CEO WhiteBIT Владимира Носова, более волатильные активы могут использоваться для криптолендинга на более короткие сроки. Фундаментальные активы, типа биткоина и эфира, имеют широкое распространение и принимаются регуляторами, поэтому они стабильнее и более подходят для депозитов на долгосрочные сроки.

По мнению эксперта, следует обратить внимание и на такой тип активов, как стейблкоины. Они обеспечены, поэтому их стоимость колеблется 1:1 к доллару.

В качестве примера Носов приводит USDT: "Если посмотреть на этот актив, с начала выхода на рынок в 2015 году его стоимость была стабильной. 20% активов обеспечены долларом и удерживаются на счетах компании-эмитента. Поэтому большинство инвесторов уменьшают риски инвестирования, вкладывая в подобные монеты. Более того, этот актив входит в топ-3 по рыночной капитализации ($72,2 млрд. – Ред.), а значит, распространенность этого актива и его ликвидность на высоком уровне, что является хорошими показателями. Это собственно объясняет, почему смарт-стейкинг планы на USDT являются одними из самых популярных именно на нашей платформе".

Какие активы лучше использовать для стейкинга

По мнению директора по исследованиям в Bitwise Asset Management Дэвида Лоуанта, стейкинг криптовалют имеет большой потенциал развития и все большее количество проектов будут приобщаться к этому бизнесу. Впрочем, здесь есть свои риски.

Ключевым признаком более или менее устойчивого проекта является то, насколько жизнеспособна криптовалюта, используемая для стейкинга. Так, если базовая монета проекта потеряет свою ценность, то и вознаграждение за ставку тоже упадет.

В качестве одного из перспективных проектов следует рассматривать Ethereum, считают эксперты. Пока что блокчейн, на котором работает эфир, совершает переход от модели доказательства работы, Proof-of-Work, на Proof-of-Stake. На сегодняшний день эти две цепочки работают параллельно. Впрочем, только Proof-of-Work производит обработку транзакций пользователей. Но после того, как совершится переход (ориентировочно – конец текущего года), валидаторы на Ethereum будут иметь незаурядные финансовые перспективы. Как пишет Fortune, некоторые эксперты ожидают ставки от 7% до 12%.

В настоящее время другим жизнеспособным проектом, который можно выделить для стейкинга, является Solana (SOL), где годовая ставка колеблется в пределах 5,8%. Также эксперты Fortune выделяют MATIC от Polygon. Ставка здесь 19,5%.

Небольшие криптовалюты с невысокой капитализацией, как правило, предлагают более высокие проценты от стейкинга. Впрочем, стоит определить, как долго существует проект, как распределяются монеты, каким количеством владеют разработчики. Хорошим показателем будет, если в развитии проекта непосредственно участвуют вкладчики в его актив, отмечает CEO WhiteBIT Владимир Носов.

Гиперинфляция является самым большим риском для молодых активов, поэтому следует внимательно относиться к условиям платформы для стейкинга. Некоторые из них блокируют активы, то есть вкладчик не сможет использовать их до указанного времени. Это рискованно в случае, если монета или токен упадут в цене.

Как OBOZREVATEL уже сообщал ранее, стейкинг и криптолендинг относятся к методам пассивного заработка на криптовалюте. К ним также относят холдинг, или удержание, монет и биткоин-ETF – криптовалютные биржевые фонды.

Только проверенная информация у нас в Telegram-канале Obozrevatel и Viber. Не ведитесь на фейки!