Вимоги до ломбардів, страховиків та кредитних спілок стали жорсткішими: НБУ ввів нові правила

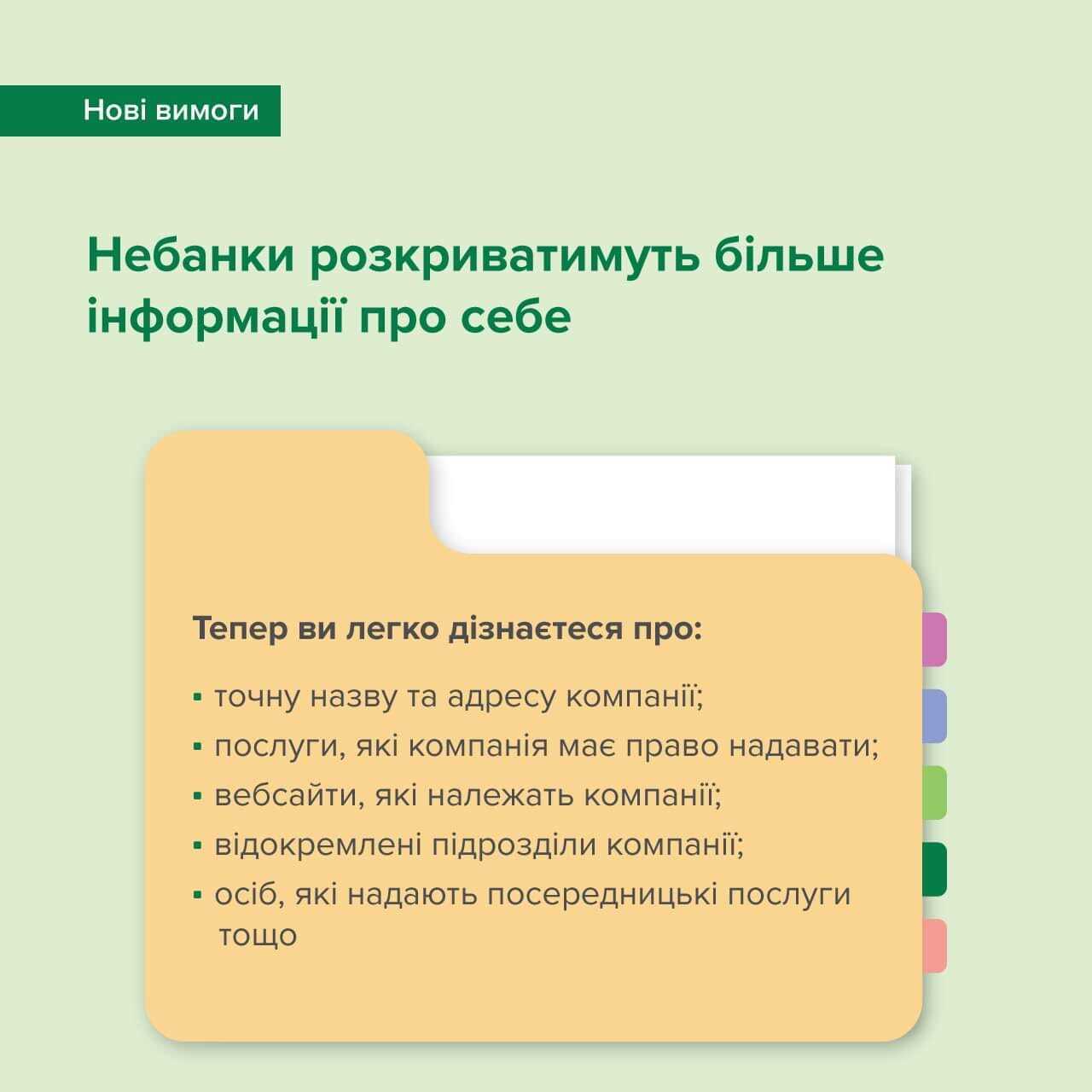

Страхові компанії, ломбарди, кредитні спілки та лізингові компанії й інші небанківські фінансові установи в Україні почнуть працювати за новими правилами. Зміни набудуть чинності вже 10 листопада. З цієї дати "небанки" будуть зобов'язані показувати клієнтам на сайтах більше даних про себе.

Зміни передбачені ухвалою №114 Національного банку України (НБУ). Як повідомила пресслужба регулятора, цей документ встановлює і порядок розкриття інформації для "небанків".

У компаній також буде 4 місяці на публікацію всіх даних – потім почнуть перевіряти та карати. Йдеться про такі дані:

точна назва та адреса компанії, а також її відокремлені підрозділи;

список послуг, на надання яких компанія має право;

список сайтів, що належать компанії;

перерахування осіб, які надають послуги посередництва і т.д.

Крім того, залишається обов'язковою публікація бухгалтерської інформації. До неї належить фінансова звітність, яка має бути обов'язково підтверджена незалежним аудитором.

Вся опублікована інформація має бути актуальною, а її пошук – простим, зазначають у НБУ. Зокрема, пошукова система під час роботи із сайтом має виявляти інформацію за ключовими словами.

Якщо компанія змінює сайт, усі дані та файли повинні з'явитися на новому ресурсі не більше ніж за 5 днів. У цей період користувач повинен мати доступ до старого сайту.

До речі, у жовтні Нацбанк затвердив для небанківських фінустанов вимогу розкривати повну інформацію про умови видачі кредитів. Ще раніше таку ж вимогу запровадили для банків.

Нагадаємо, НБУ став регулятором ринку небанківських фінансових послуг із 1 липня 2020 року. З того часу саме ліцензує та стежить за роботою страхових, лізингових, факторингових компаній, кредитних спілок, ломбардів та інших фінансових компаній.

Як повідомляв OBOZREVATEL, також у 2021 році НБУ змінив правила для мікрокредитів. Відтоді небанківські фінансові установи повинні публікувати 2 основні показники вартості кредиту: реальну річну відсоткову ставку та загальну вартість позики.