Банки массово блокируют деньги на счетах украинцев: кто и почему в зоне риска

Виртуальный мемориал погибших борцов за украинскую независимость: почтите Героев минутой вашего внимания!

Украинцы все чаще сталкиваются с тем, что банковские учреждения могут внезапно заблокировать средства на их счетах и потребовать документы, подтверждающие источник доходов. Такую обязанность возложили на банки еще несколько лет назад, в рамках закона о финансовом мониторинге, но систему до сих пор отлаживают.

Можно ли из-за этого случайно потерять свои деньги, если с их происхождением на самом деле все в порядке – читайте в материале OBOZREVATEL.

Как работает финмониторинг?

Финансовый мониторинг – один из методов противодействия отмыванию доходов, полученных преступным путем, финансированию терроризма, а в украинских реалиях – и уклонению от уплаты налогов. В рамках финмониторинга все банки обязаны способствовать тому, чтобы выявлять поступления на счета средств неизвестного происхождения.

Например, если человек регулярно получает зарплату в размере 6 тыс. грн и внезапно положит на счет 500 тыс. грн – банк должен потребовать у него документы, которые подтверждают, что средства получены легально, с уплатой всех налогов.

"Если система определяет операцию как подозрительную, она становится на паузу, – рассказывает финансовый аналитик, советник председателя правления одного из банков Василий Невмержицкий. – Деньги при этом временно хранятся на транзитном счете. После проверки их либо выпускают, либо связываются с клиентом для уточнений".

Подозрительные операции мониторят ежедневно. Их определяют внутрибанковские программы исходя из определенных алгоритмов. Это нечто схожее со скоринговыми системами, которые рассчитывают кредитные риски по многим параметрам.

Самый большой минус для клиента в этой ситуации – банки проверяют происхождение средств только после того, как началась операция, а не до фактического получения денег. Соответственно, если в силу каких-либо причин вы не подтвердите происхождение своих средств, то уже не сможете отказаться от услуг. Ваш счет заблокируют, а дальнейшим разбирательством займутся правоохранители.

Почему участились случаи блокировки средств?

К 30 июня банки должны полностью обеспечить настройку и автоматизацию всех необходимых для финмониторинга процессов. И чем больше внедряется эта система, тем чаще происходят случаи блокировки.

"Точной статистики по рынку не существует, – говорит Невмержицкий. – Ведь ни банки, ни клиенты не стремятся раскрывать информацию о блокировке средств. Однако есть ощущение, что таких случаев действительно становится больше. Главным образом это связано с активным внедрением банками автоматических систем фильтрации подозрительных операций".

До принятия закона о финмониторинге обязательную проверку проходили все операции физических и юридических лиц на сумму больше 150 тыс грн. Сейчас, по словам экспертов, не существует единого строгого правила касательно суммы или регулярности платежей, которые следует считать подозрительными. Они различны у разных банков и категорий клиентов.

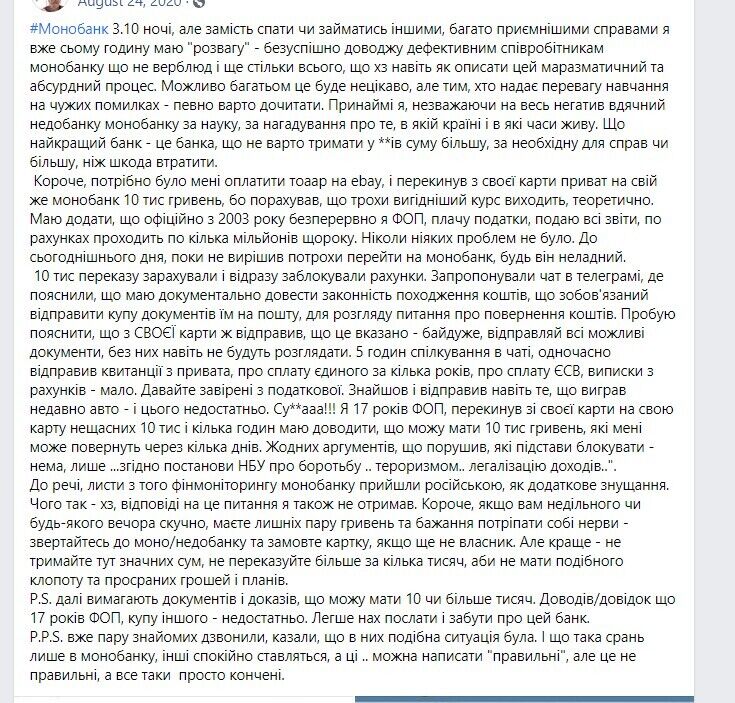

К примеру, пользователь Facebook с ником Олег Васильевич жаловался, что у него заблокировали перевод с одного банка в другой на 10 000 грн.

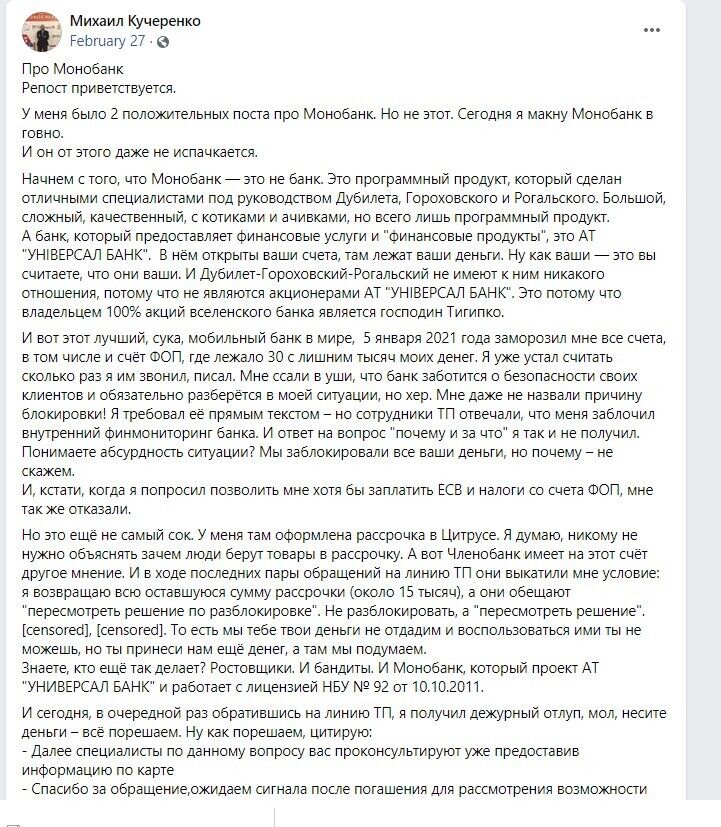

А вот Михаил Кучеренко не так давно потерял более 30 тыс. со счета ФОП и так и не узнал, почему вызвал претензии у финмониторинга: "Мне даже не назвали причину блокировки! Я требовал ее прямым текстом, но сотрудники отвечали, что меня заблочил внутренний финмониторинг банка. И ответ на вопрос "почему и за что" я так и не получил. Понимаете абсурдность ситуации? Мы заблокировали все ваши деньги, но почему – не скажем".

Что в поведении клиента может показаться банку странным?

Если обобщить, то приостанавливаться могут операции, которые не соответствуют типичному поведению для определенной категории. Например:

Несоответствие доходов. Человек получает зарплату в 10-20 тыс. грн ежемесячно, а затем внезапно пробует внести на счет 200 тыс. грн.

Регулярные однотипные платежи. Например, человек ежедневно получает определенную сумму средств и обналичивает ее в банкомате. Или каждый день по нескольку раз получает переводы от различных физлиц. Такое поведение покажется банку очень похожим на предпринимательскую деятельность, которую нельзя вести при помощи частных счетов.

Но под финмониторинг в первую очередь попадают категории клиентов, деятельность которых связана с рисками незаконного получения средств. Обычным клиентам бояться не нужно.

"В целом, банку покажется подозрительной любая операция, которая радикально отличается от типичного поведения. Но это не означает, что любая операция может быть приостановлена. Все наоборот – опасаться приостановки платежей обычным людям точно не стоит", – успокаивает Василий Невмержицкий.

Как должен вести себя клиент, чтобы не вызывать подозрений?

Член Совета НБУ Виталий Шапран в соответствии с законом является публичной личностью. Потому сам часто проходит через процедуры финмониторинга. Чтобы лишний раз не столкнутся с проблемами, он советует всем клиентам заранее сообщать банку об изменениях в своем финансовом положении. Например, предоставить справку с места работы, если Вы ФЛП – декларацию в налоговую, если Вы продавали квартиру – копию договора на куплю-продажу квартиры.

"99% граждан обычно делают это только при напоминании банка, – говорит Шапран. – Банк не заинтересован в прекращении вашего обслуживания, но ему нужно знать источники происхождения ваших средств. Ваша же задача, как клиента, обеспечить банк всей необходимой информацией для того, чтобы он выполнил возложенные на него законом функции".

Если у вас в последнее время не было резких изменений в финансовом положении и с происхождением ваших средств все в порядке – переживать не стоит. Даже если банку покажется странной какая-то транзакция, и он заблокирует ваш счет, вы сможете оперативно решить эту проблему и деньги снова к вам вернутся. Случаи, в которых банк может лишить вас законно полученных средств – крайне маловероятны. Но вот если ваша деятельность выходит за рамки закона, к примеру, вы пытаетесь уйти от уплаты налогов, то рискуете лишиться заработка и потерпеть огромные убытки.